中期业绩稳中有升,康臣药业(1681.HK)估值重构正当时

发布日期:2022-08-29 浏览次数:14911次

上半年来,受疫情反复等多种因素的影响,港股医药板块估值回落到历史底部,处于震荡筑底阶段,许多投资机会已经显现。

在此之中,笔者认为中药的确定性相较明确,或更值得关注。一方面,随着后续疫情逐步得到控制,市场投资情绪企稳,企业业绩反弹也将有助于催化行情表现。另一方面,政策频出明确扶持中医药行业发展,暗示着市场在行情回暖中或将更受资金偏好。

笔者关注到,8月26日,肾科中药领头羊康臣药业发布了2022年上半年中期业绩报告。据财报显示,上半年康臣药业取得收入约9.94亿元,同比增长12.1%;归母净利润约为2.97亿元,同比增长18.4%;每股基本及摊薄盈利分别约为0.3743元及人民币0.3733元,分别同比增加19.5%及19.8%。

可以看到,上半年,康臣药业在疫情环境下依旧实现稳健发展,展现出较强的经营韧性。不妨透过财报来看一下这背后的驱动因素又是什么?

“1+6”多专科领域布局,清晰商业模式显增长潜能

成功的商业模式奠定了一家公司持续发展的根基。在笔者看来,康臣药业独特的发展模式极大的提升了其在整个中医赛道中的竞争力和抗风险能力。

在肾病领域深耕多年后,康臣药业已由肾科细分领域的龙头逐步成为多专科领先的一流中医药企业。公司打造“1+6”产品线,以肾科为旗舰,持续推动肾科、影像产品线向纵深发展,妇儿产品快速突破上量,拓展骨伤、皮肤、肝胆、消化系列产品。

图:“1+6”产品线

资料来源:公司资料

而判断一家公司商业模式是否成功,最直观的方式就是看其业绩表现。有效的商业模式能够为企业带来良好的经营效益,而这一点亦在康臣药业的身上得到了有力验证。

1、康臣药业分部:以肾科为主,多专科协同并进

上半年,公司在康臣药业分部上,取得收入8.62亿元,同比上升12%,继续保持稳定增长。

按产品系列来看,上半年,康臣药业肾科药物取得收入约为7.01亿元,同比增长14%。并且,目前肾科系列产品终端医疗机构覆盖数量已超3万家,药店覆盖数量约22万家。

业绩增长的背后主要有两大原因:

其一,政策面上来看,康臣药业旗下独家产品尿毒清颗粒(无糖型)(18袋/盒)虽然被纳入广东联盟集采,但肾病市场仍有较大的潜力空间,未来有望在执行阶段进一步提高市场渗透率;其二,业务面上来看,康臣药业加大力度培育肾科另一独家产品——益肾化湿颗粒,使其成为公司在肾科领域中继尿毒清颗粒后的另大一核心产品,未来有望持续发力为公司提供强劲增长动能。

众所周知,尿毒清颗粒作为《中成药治疗慢性肾脏病3-5期(非透析)临床应用指南(2020)》唯一“强推荐”级中成药,多年来一直稳居肾病口服现代中成药品类领先地位。目前不仅属于国家基药目录品种,还在2021版国家医保目录中维持甲类。

上半年来,康臣药业还与东南大学附属中大医院签署“尿毒清延缓慢性肾脏病进展的分子机制研究”合作协议,旨在通过西医循证的方式,更加充分证明尿毒清颗粒的安全性与有效性。

而益肾化湿颗粒作为继尿毒清颗粒之后的另一大核心品种,目前在2021版国家医保目录保持乙类。值得一提的是, 随着益肾化湿颗粒解除医保限制,上半年其销售收入同比增长15%。尿毒清颗粒和益肾化湿颗粒两大产品并驾齐驱,为公司肾科领域收入提供了强大支撑。

另外,在影像板块中,公司上半年影像系列产品收入为7041.8万元,同比增长12.8%,终端医疗机构覆盖数量约3000家。

上半年来,康臣药业持续加速打造影像板块全产品线覆盖。例如,于核磁共振产品线上,公司的钆喷酸葡胺注射液的的疗效及安全性已获得专家共识推荐。并且据资料显示,钆喷酸葡胺注射液近年来市场份额稳步提升,在2022年上半年依然保持排名第三。

于CT产品线上,公司的碘帕醇注射液(康乐显®)以高纯度,高浓度,低粘度,低渗透压的卓越理化特性,在临床增强应用中图像质量好,不良反应发生率低,获得客户高度认可。同时,目前康乐显®已经在全国20个省成功挂网,累计覆盖218家医院,影响力持续扩大,在多地实现销售突破。

最后来看到妇儿板块,上半年公司妇儿系列产品收入约为8597.7万元,同比增长1.3%,终端医疗机构覆盖数量超1.4万家,药店覆盖数量约10万家。

随着医患补铁意识逐渐增强,我国铁剂市场也保持着持续增长态势。上半年,右旋糖酐铁口服溶液(源力康®)作为我国唯一进入国家基药、医保目录的口服液补铁剂。康臣药业持续推行其大规格产品(50mg),虽然上半年的增速有所放缓,但其新规格更加契合临床指南推荐剂量和市场需求,目前已成功挂网20个省市,未来或将迎来爆发式增长。

2、玉林制药:“品牌+渠道+终端”三大战略下,保持良好增长趋势

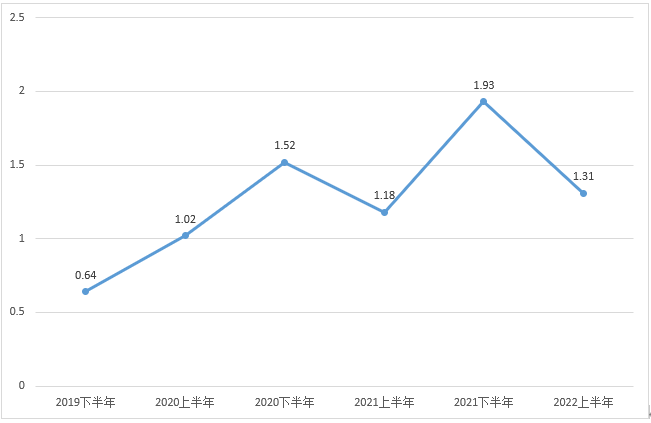

另外,公司旗下的玉林制药分部上半年取得收入约1.31亿元,同比增长11%。

据悉,公司通过打造“品牌+渠道+终端”的三大战略,近年来已经初具成效,玉林制药分部的营收表现保持着良好的增长趋势。

图:玉林制药营业收入(亿元)

数据来源:公司资料

具体来看,在品牌管理上,公司通过“线上+线下”双驱动的模式,进一步打造品牌形象提升至新高度;在渠道拓展上,公司精准赋能重点客户,增强渠道合作满意度;在终端管控上,公司持续聚焦纯销上量,开展上百场活动及路演,多措并举拉动纯销良性增长。玉药的骨科产品收入通过终端的纯销促进释放增长潜力,在上半年迎来202.9%的爆发式增长。这也说明玉药的产品具有良好的市场基础,未来的增长可期。

整体而言,上半年来,康臣药业稳扎稳打推动各分部业务进展以及细分板块系列产品的销售,均取得了不错的成绩。在笔者看来,其稳健经营的步伐更是体现出公司具备充沛的长期成长动力。

持续提升研产销实力,强化产品矩阵

上半年,康臣药业还围绕研发、生产、销售三个方面,持续提升自身综合实力,不断加强造血能力,以稳固公司在中药领域的领头地位并保证可持续发展。

首先,公司持续加大中药创新研发力度,上半年研发投入为4908万元,同比增加了42.8%。公司通过自研及合作的方式,主要聚焦于肾科领域和影像科领域,持续研发创新药物。

目前共有16款在研药物,其中公司预计将有7款在研药物于近两年申报生产,逐步进入收获期。持续不断的研发创新药物将不断为公司带来新的业绩增长点,并提升其在市场上的竞争力。

图:康臣药业研发布局

资料来源:公司资料

其次在生产方面,康臣药业霍尔果斯基地于6月18日竣工试产。截至目前,公司正式完成了南北呼应、覆盖全国的四大战略产业基地布局。

不仅如此,这还有助于公司利用西北地区特别是伊犁河谷地区及“一带一路”中亚沿线国家丰富中草药资源的成本优势和国家的税收减免优惠,不断扩大产业规模,为公司商业化产品和后续即将上市的在研产品提供充足的产能支持。

最后在渠道拓展方面,通过“线上+线下”的销售模式,持续加大产品覆盖及销售,加速提升公司品牌于市场上的影响力。

随着直播带货成为近年来的销售趋势,康臣药业开辟了“药品+非药品”的兴趣电商模式,上半年公司全网销售同比增长超80%。另外在外贸上,公司上半年外贸收入超1000万元,同比增长超30%。截至目前,公司的产品已成功在28个国家销售。

“政策支持+低估值”,康臣有望获得估值重估

站在当下看整个中药板块的投资机会,政策面仍然是首要关注的焦点。

在“十四五”规划的指引下,我国上半年来频出政策大力支持中医药行业发展。随着首个以国务院办公厅名义印发的《十四五中医药发展规划》出台后,多地相继出台政策支持中药传承发展。

在政策面持续释放的积极信号下,市场多数观点也看好后续中药板块的修复机会。例如,中信证券认为,在医药整体板块估值回调大背景下、中药板块作为低估值以及政策避风港等板块,有望迎来估值重塑。

另外,国金证券表示,近年来中药创新药上市审批速度明显加速,从2017年的3000天以上快速缩短到2020年至2021年的500天以内。笔者也认为,随着中药创新药的审批准则的不断标准化,中药行业在供给侧改革下将迎来增量发展空间。

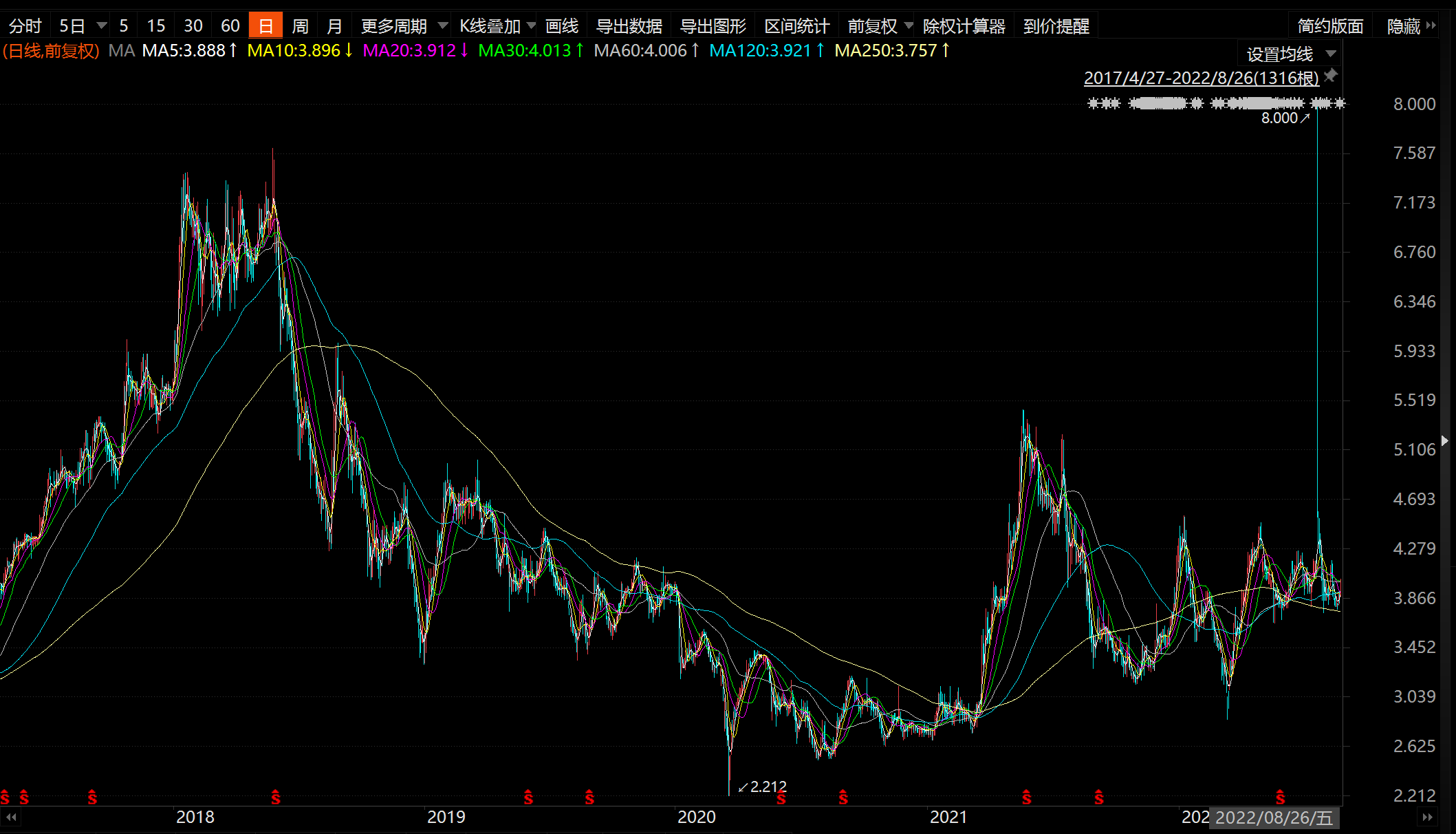

于市场角度来看,当前港股医药板块历经了长期的震荡回调,目前已处于历史低位区间,并呈现出回暖迹象。据choice数据显示,康臣药业目前股价也处于筑底阶段,PE(TTM)仅为4.17,明显已被市场低估,公司投资性价比凸显。

图:康臣药业股价走势图

数据来源:choice

从此次中期财报也不难看出,康臣药业近年来业务保持稳健发展,营收等各项财务指标也从侧面体现出公司正不断释放长期增长潜能。

作为中药行业的领头企业,上半年公司上榜米内网发布的“2021年度中国中药企业TOP100排行榜”,位列第29名;尿毒清颗粒、湿毒清胶囊连续多年荣登“中国医药·品牌榜”;尿毒清颗粒以其优越的产品性能喜获“2021年度广东省名牌产品”称号等多项事件,更是凸显出公司在市场中拥有较高的品牌影响力。

因此,笔者认为,在政策利好以及市场回暖的背景下,康臣药业后续发展有望迈上新台阶,估值也将获得进一步提升。

小结

总的来说,受益于政策扶持,中药行业整体需求仍持续向好。在此之中,康臣药业基本面稳固并展现出较强的成长性,具有领跑中药行业的潜力。基于“政策支持发展+业绩稳定增长+估值优势显著”的三大明确优势,康臣药业的投资价值已经显现。

笔者相信,结合市场表现来看,公司股价仍未反映出其内在价值。随着后续市场认知加深,公司或有望迎来重估。