富瑞-康臣药业1681:核心业务实现可观增长,整体业绩受玉林影响. 维持买入评级,目标价7.0港元

发布日期:2019-08-21 浏览次数:9628次

作者:Cyrus Ng, Lois Zhou日期:2019年8月21日

摘要:

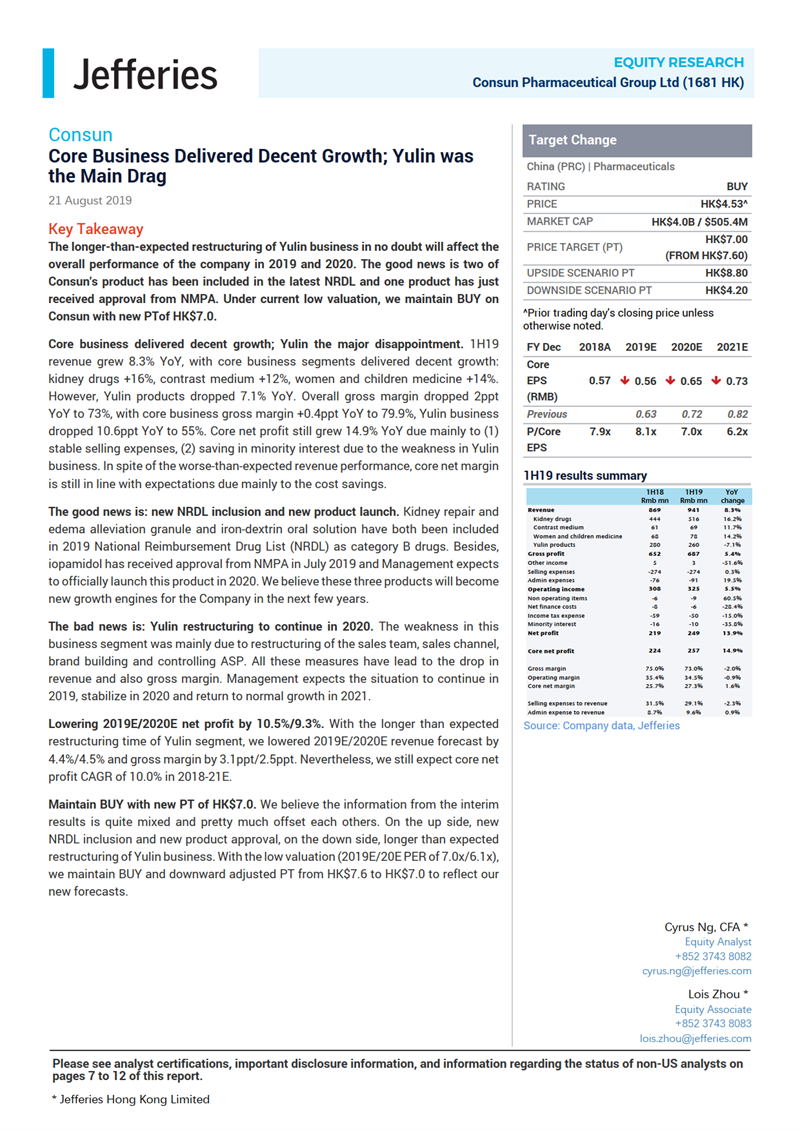

玉林业务重组时间长于预期,将影响公司2019-2020年的整体业绩。好消息是,康臣分部的两个产品被纳入最新的医保药品目录中,而碘帕醇刚获得国家药品监督管理局的批准。在目前估值较低的情况下,我们维持买入评级,目标价更新为7港元。

研报简要内容:

一、核心业务实现可观增长,但玉林业绩低于预期

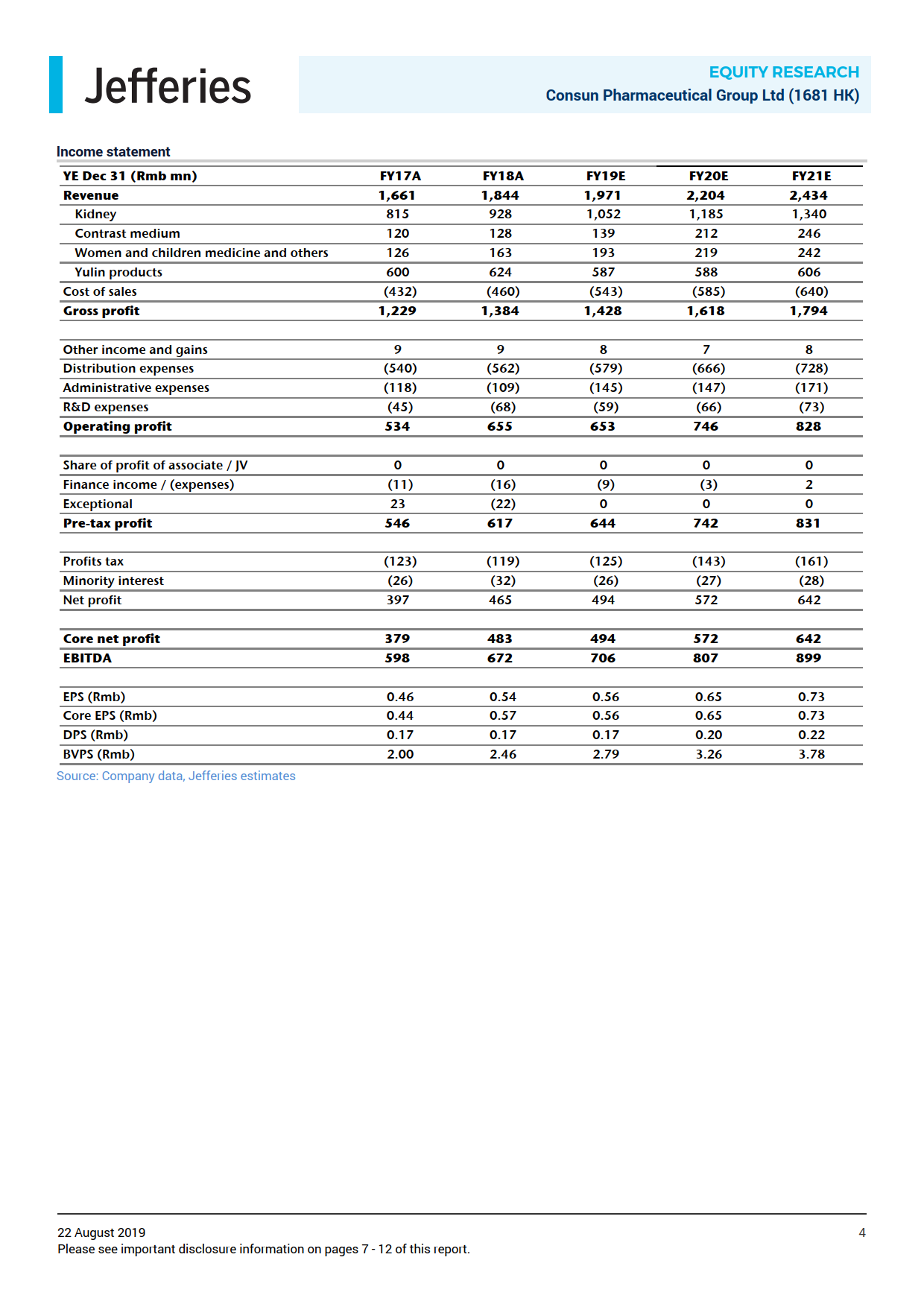

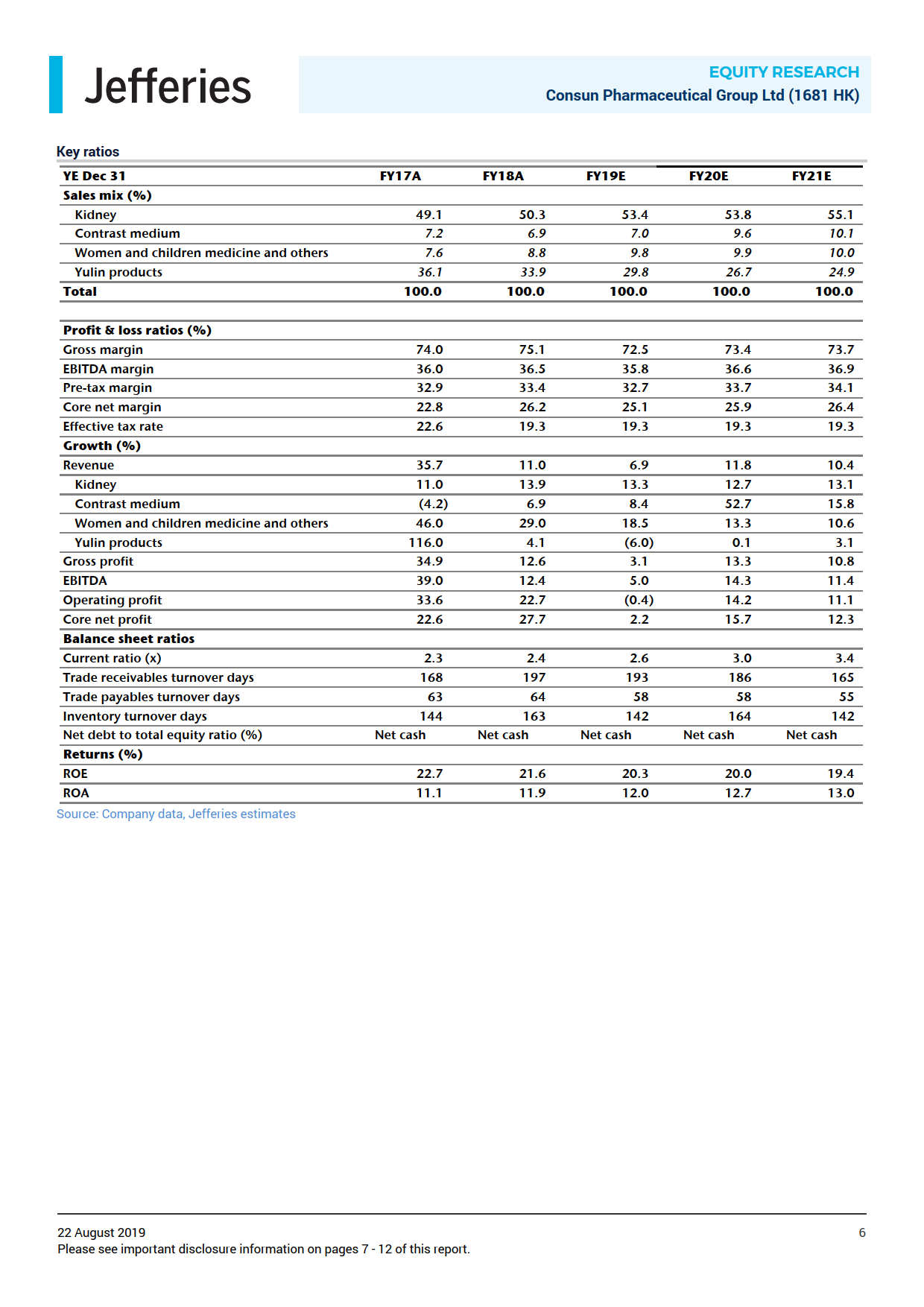

1.营收方面:2019年中期公司营收同比增长8.3%。其中,康臣分部实现了不错的增长:肾科板块营收同比增长16%,造影剂板块营收同比增长12%,妇儿板块营收同比增长14%。然而,玉林分部营收同比下降7%。

2.毛利率方面:公司总体毛利率减少2%。其中,康臣分部的毛利率增加0.4%,至79.9%,而玉林分部的毛利率减少10.6%,至55%。

3.净利润方面:尽管营收表现低于预期,但由于节省了费用,净利润同比增长13.9%,仍与预期相符。

二、多空消息交织

1.益肾化湿、右铁纳入新的医保目录乙类;碘帕醇7月4日获国家药监局批准,预计2020年正式上市。预计以上三个产品将成为公司未来几年的增长引擎。

2.销售团队重组、销售渠道调整、品牌建设和价格维护等因素导致玉林营收、毛利下滑。管理层预计这种情况将在2019年继续,2020年企稳,2021年恢复正常增长。

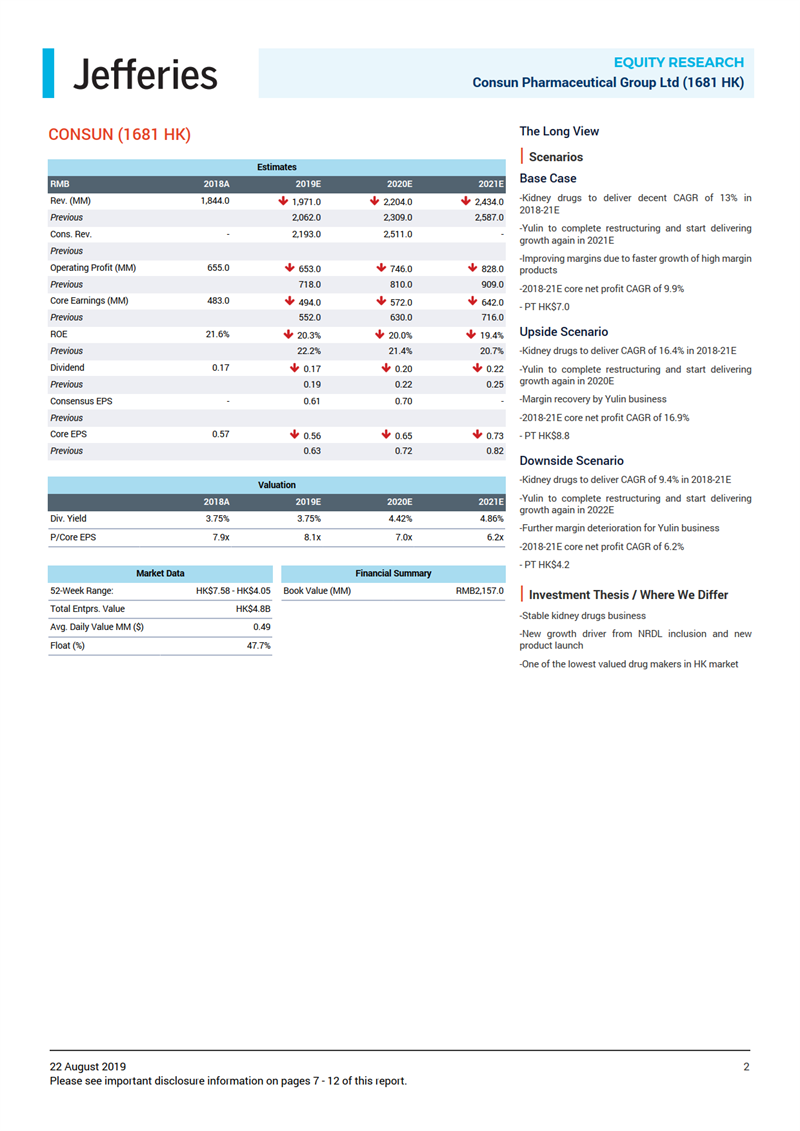

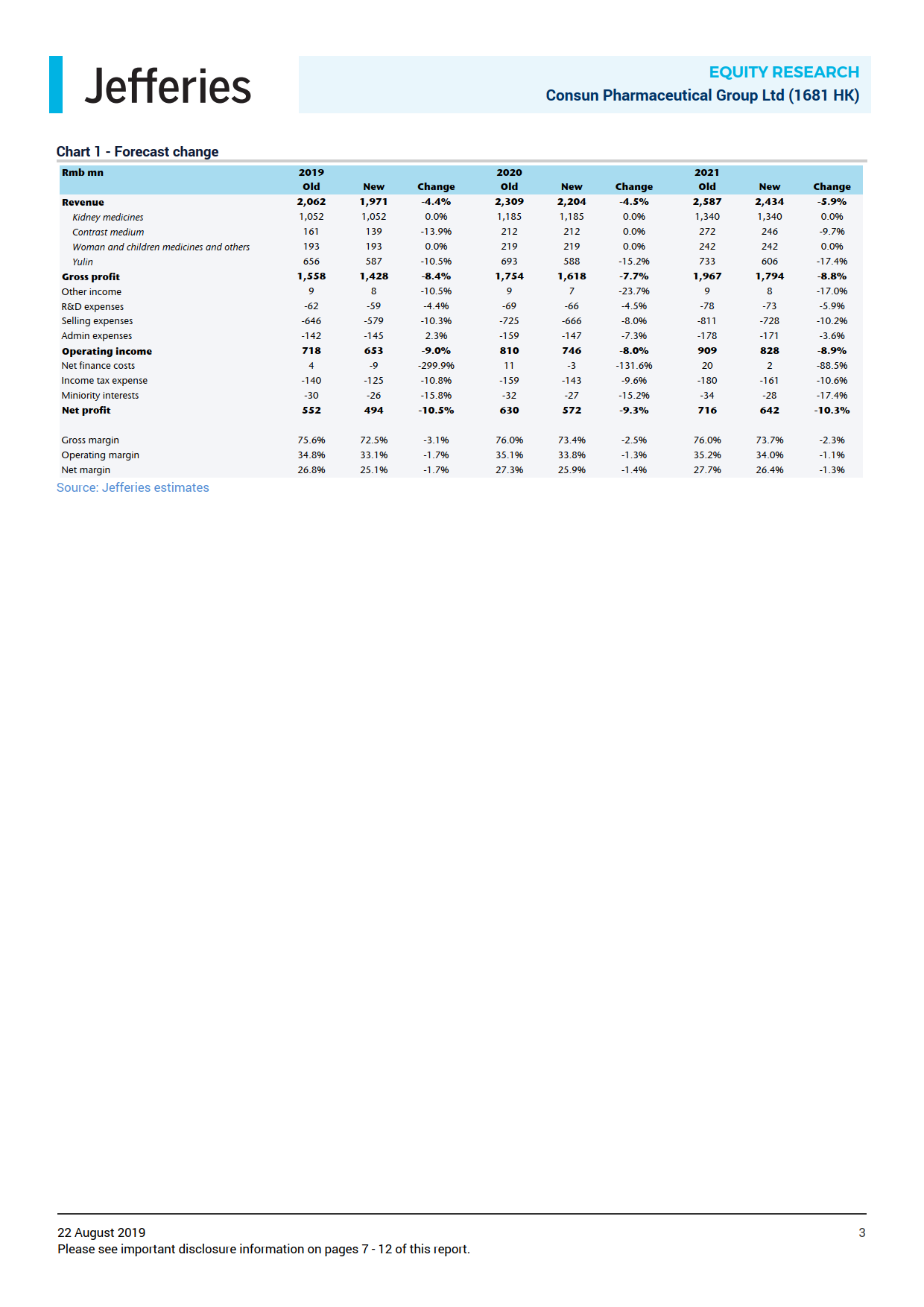

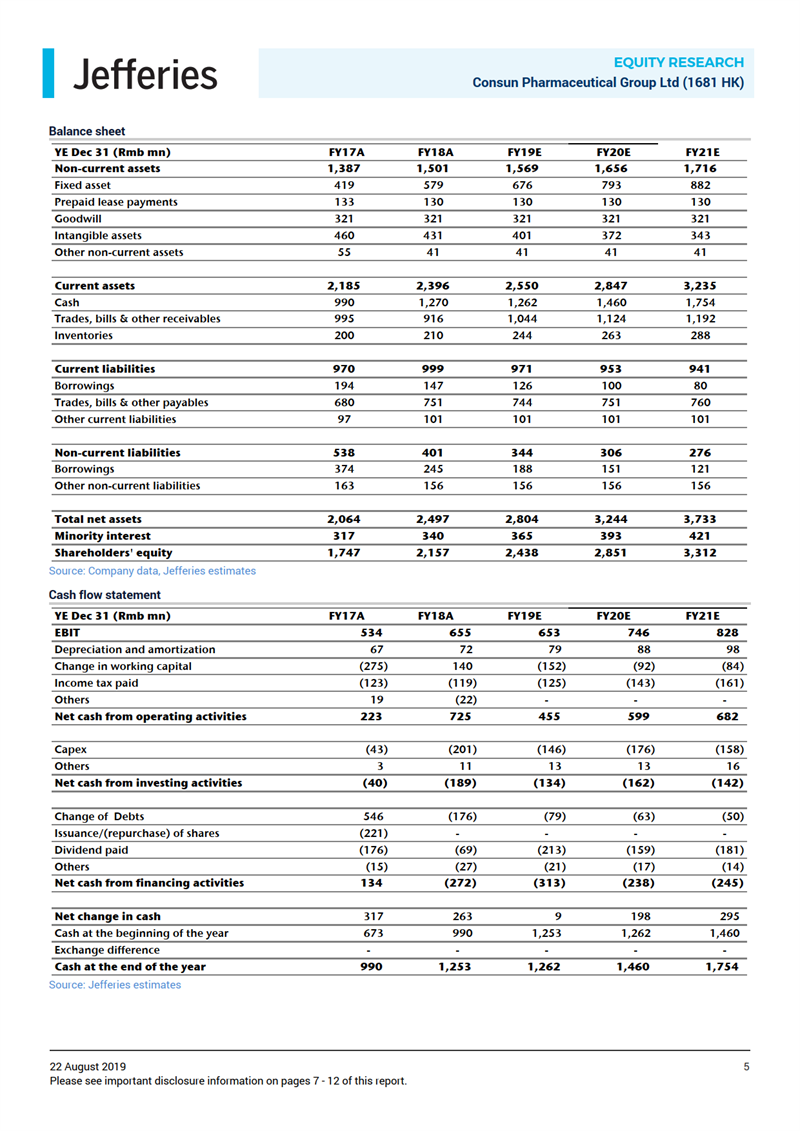

三、下调营收、毛利、净利润预期

1.由于玉林重组时间长于预期,将2019E/2020E收入预期下调4.4%/4.5%;

2.毛利率下调3.1%/2.5%;

3.将2019E/2020E净利润预期下调至10.5%/9.3%,维持2018-2021年净利润年均复合增长率为10%的判断。

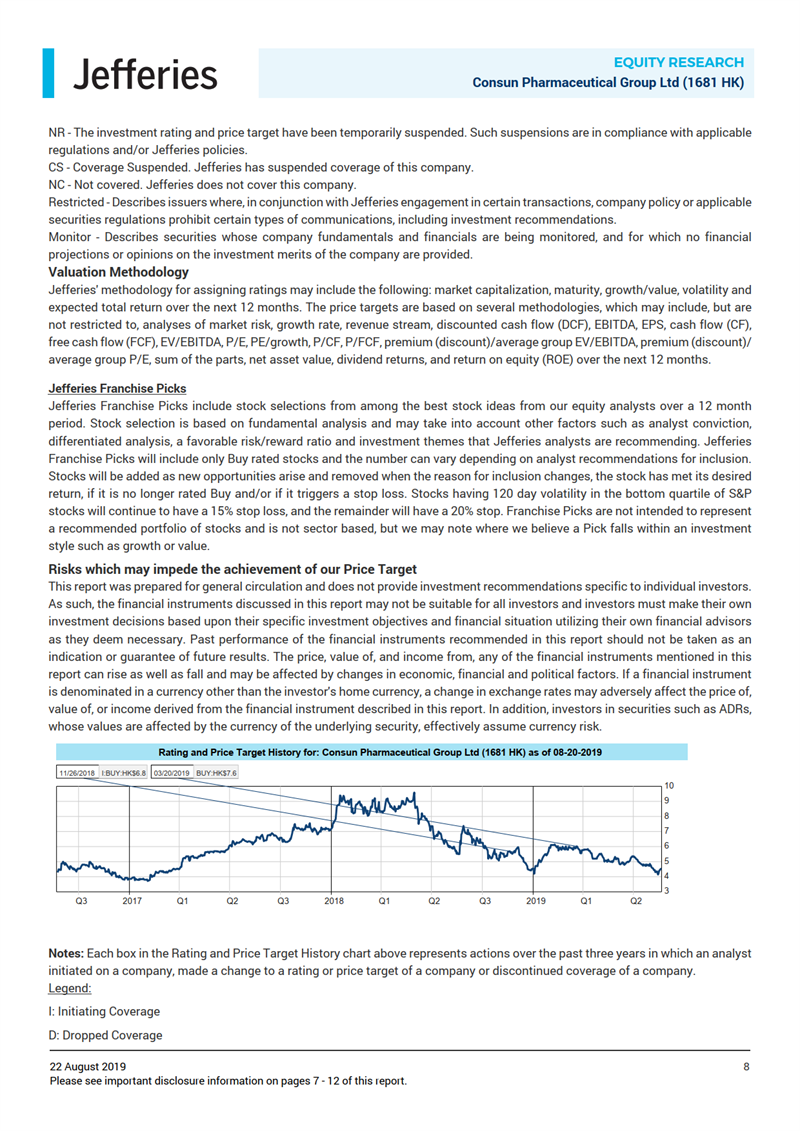

四、维持买入评价,目标价更新为7港元。

2019年中报反映了多空因素交织,而且相互抵消。利好方面,产品纳入新医保目录和碘帕醇获批。利空方面,玉林业务重组的时间比预期的要长。由于估值较低(2019E/20E分别是7倍和6.1倍),维持买入评级,目标价7.0港元(之前预测7.6港元)